一、税前扣除凭证的定义

税前扣除凭证是指企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证。

二、税前扣除凭证的适用主体

《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)适用的纳税人主体为企业所得税法及其实施条例所规定的居民企业和非居民企业。

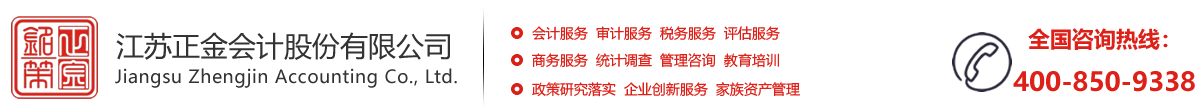

三、税前扣除凭证的遵循原则

税前扣除凭证在管理中遵循真实性、合法性、关联性原则。

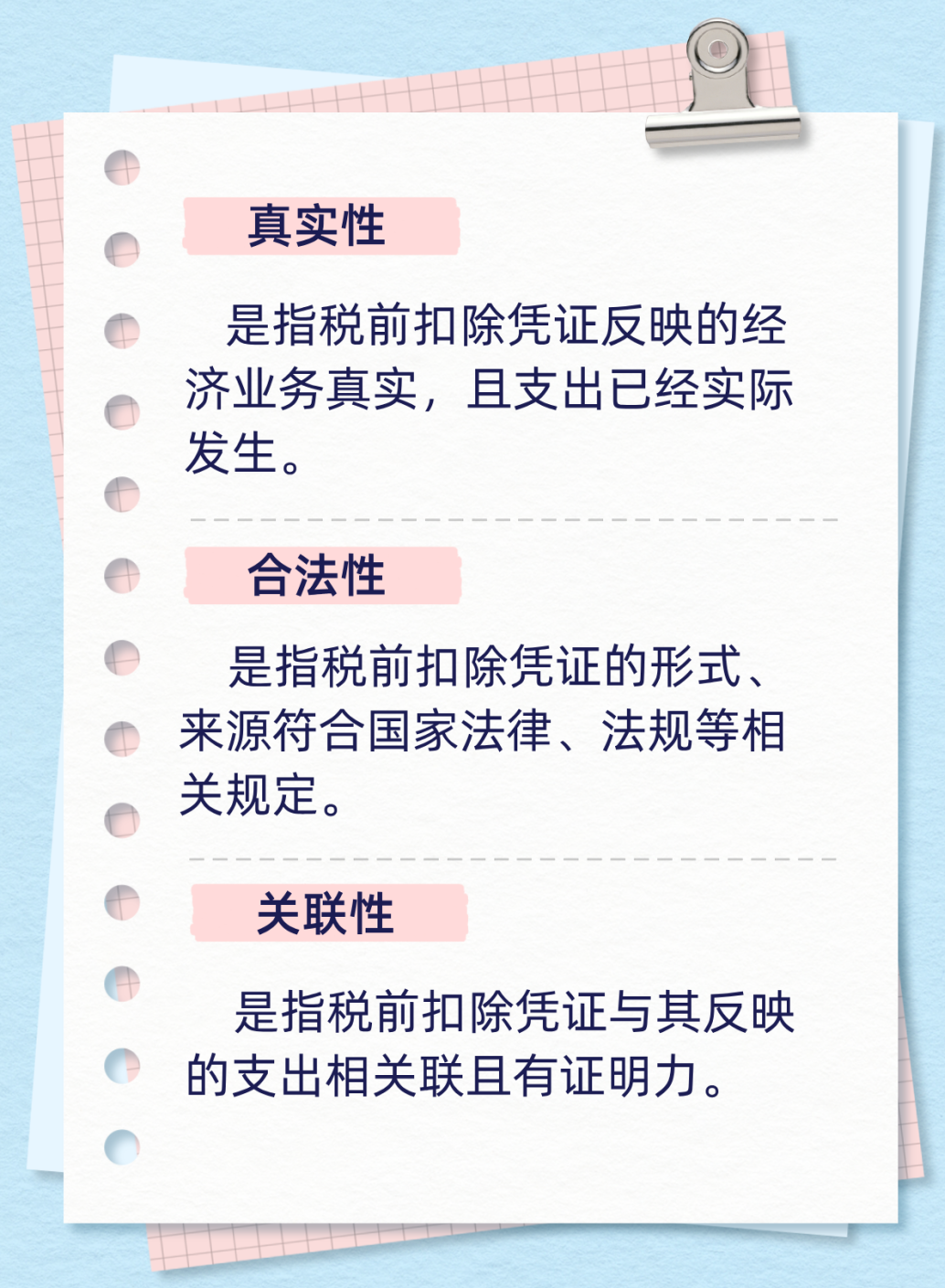

四、税前扣除凭证的种类

五、税前扣除凭证的时间要求

企业应在当年度企业所得税法规定的汇算清缴期结束前取得税前扣除凭证。

热点问答

问:单位购买的货物未取得发票但是支出真实且已实际发生,可以在企业所得税前扣除吗?

答: 按照《国家税务总局关于发布〈企业所得税税前扣除凭证管理办法〉的公告》(国家税务总局公告2018年第28号)第十三条规定:企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证的,若支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。补开、换开后的发票、其他外部凭证符合规定的,可以作为税前扣除凭证。

问:企业取得不合规的发票,应当如何处理?

答:1.企业取得私自印制、伪造、变造、作废、开票方非法取得、虚开、填写不规范等不符合规定的发票(以下简称“不合规发票”),以及取得不符合国家法律、法规等相关规定的其他外部凭证(以下简称“不合规其他外部凭证”),不得作为税前扣除凭证。

2.企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证的,若支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。补开、换开后的发票、其他外部凭证符合规定的,可以作为税前扣除凭证。

问:单位在企业所得税汇算清缴期无法补开、换开发票、其他外部凭证的,怎么处理?

(一)无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);

(二)相关业务活动的合同或者协议;

(三)采用非现金方式支付的付款凭证;

(四)货物运输的证明资料;

(五)货物入库、出库内部凭证;

(六)企业会计核算记录以及其他资料。

前款第一项至第三项为必备资料。

问:以前年度的支出因未取得扣除凭证而没有进行税前扣除,在今年取得了符合条件的凭证,能否在今年进行税前扣除?

问:企业租用办公用房发生的水、电费用等,应当取得何种凭证进行税前扣除?

答:企业租用(包括企业作为单一承租方租用)办公、生产用房等资产发生的水、电、燃气、冷气、暖气、通讯线路、有线电视、网络等费用,出租方作为应税项目开具发票的,企业以发票作为税前扣除凭证;出租方采取分摊方式的,企业以出租方开具的其他外部凭证作为税前扣除凭证。

关于企业所得税税前扣除凭证,这些记得关注!

- 2025-04-22

- 2025-04-22

- 2025-04-22

- 2025-04-16

- 2025-04-16